Il mercato cinese dei profumi e delle fragranze

Per poter ambire al successo economico nell’interessante mercato cinese dei profumi, le aziende devono innanzitutto individuare i propri vantaggi distintivi e costruire una forte cultura del profumo di marca, comprendendone a fondo l’impatto emotivo e culturale sui clienti cinesi.

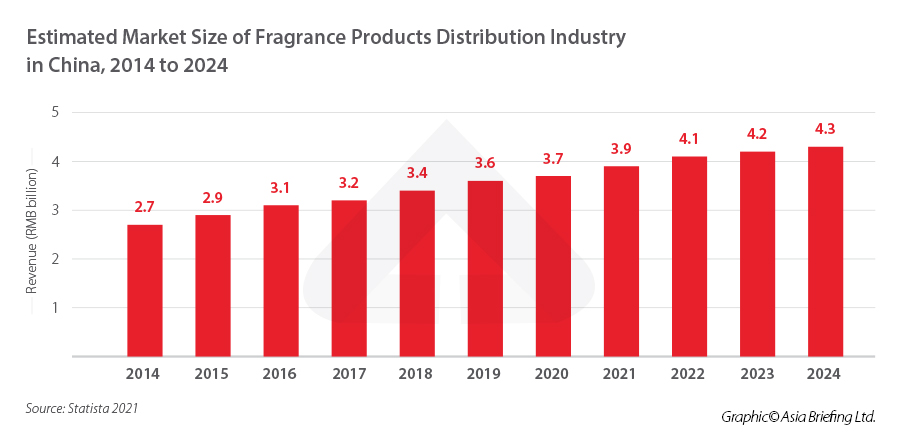

Nel 2020, in Cina, le vendite di profumi hanno fruttato circa 12,53 miliardi di RMB (1,76 milioni di dollari), pari al solo 2,5% del mercato mondiale. Ciononostante, il settore dei profumi in Cina, tra il 2016 e il 2020 è cresciuto di oltre il 20% su base annua ed è probabile che aumenti ulteriormente man mano che la Generazione Z si conferma come motore principale del consumo nazionale.

Il mercato cinese dei profumi

Con l’importanza attribuita dai Cinesi alle esperienze sensoriali, il mercato dei profumi del Paese sembra pronto per una rapida espansione. Le previsioni di Mintel stimano che il settore dei profumi in Cina aumenterà, nei prossimi cinque anni, ad un tasso di crescita annuale composto (CAGR) del 17% con vendite che raggiungeranno i 15,44 miliardi di RMB (2,13 miliardi di dollari) entro il 2025. Secondo iResearch, la cifra potrebbe addirittura raddoppiare fino a 30 miliardi di RMB (4,15 miliardi di dollari).

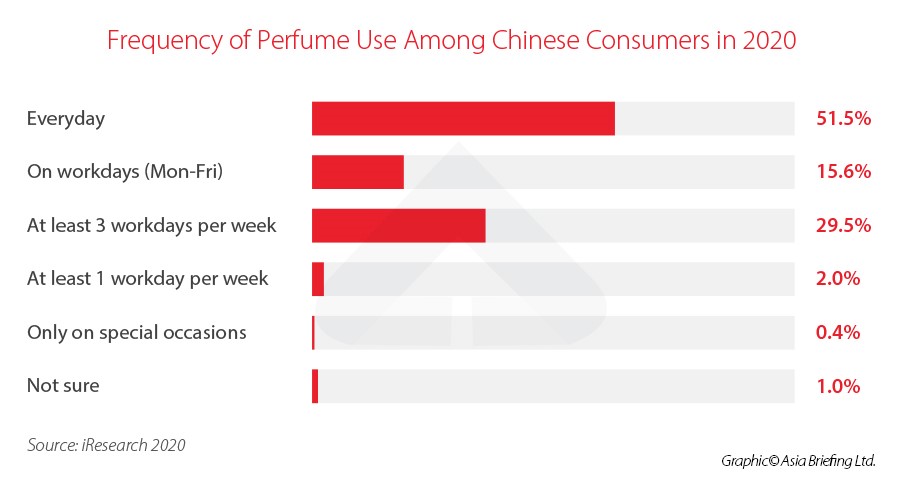

La percentuale di consumatori urbani cinesi che acquistano profumi per uso personale è leggermente diminuita, passando dal 55% nel 2020 al 48% nel 2021, mentre il numero di coloro che acquistano fragranze da regalo è rimasto costante tra il 41% e il 42%. Il cambiamento dello stile di vita causato dal COVID-19 ha avuto un impatto diretto sui modelli di consumo, dovuto all’utilizzo delle mascherine che ha causato un notevole calo nella domanda di cosmetici come, ad esempio, il rossetto. L’ “Effetto Rossetto”, che era stato collegato alla consolazione emotiva, è stato sostituito, con la stessa motivazione, dall’ “Effetto Profumo”.

In Cina, le recensioni su Xiaohongshu (una popolare piattaforma di social media e di e-commerce), i negozi dedicati e gli amici sono le principali e più affidabili fonti di informazioni sui profumi. Le fragranze floreali, agrumate e legnose sono quelle più popolari tra i clienti cinesi. Le bottiglie di profumo da 50 ml sono le più vendute perché sono pratiche e facili da trasportare.

In Cina si prevede un aumento della domanda di fragranze di nicchia e di fascia alta con un conseguente aumento significativo delle importazioni. Per evitare di essere colti alla sprovvista, TMall Global, in collaborazione con l’azienda di logistica Cainiao Network, ha lanciato una “rotta dei profumi” che collega i profumieri europei alla Cina attraverso un trasporto aereo giornaliero dedicato. Nonostante l’aumento della domanda, le restrizioni logistiche internazionali e i criteri minimi hanno ostacolato il commercio transfrontaliero di profumi, rendendo difficile la spedizione in Cina di prodotti di nicchia.

Le principali tendenze del mercato cinese dei profumi

Acquisti

Per i consumatori cinesi, il percorso di scoperta e acquisto dei prodotti di bellezza è cambiato. Per i produttori di profumi le piattaforme online sono diventate un metodo semplice di approccio ad un pubblico più ampio. Allo stesso modo, i canali online sono diventati il principale strumento utilizzato per l’acquisto di profumi, sia per uso personale che da regalo. Fino al 70% dei consumatori urbani cinesi ha effettuato l’acquisto di profumi online, seguito dal 52% degli acquisti nei reparti monomarca/specializzati e dal 27% degli acquisti effettuati presso negozi specializzati in collezioni di prodotti di bellezza.

Un altro aspetto cruciale del passaggio all’acquisto online è l’abitudine di controllare le recensioni online. Il controllo delle recensioni online dei prodotti (64%) ha superato le prove in negozio (54%) rivelandosi il passaggio più importante dell’esperienza d’acquisto del consumatore, al momento in cui il focus dell’acquisto dei profumi si sposta online. Le piattaforme online sono canali indispensabili per la distribuzione e la promozione dei profumi, e i social media rimangono la fonte di informazione più popolare e affidabile per i giovani consumatori cinesi. Questo è particolarmente vero per Xiaohongshu, una piattaforma che il 60,8% dei consumatori cinesi utilizza come fonte principale di informazione su profumi e marchi. Nel 2020, gli argomenti di tendenza più popolari sull’e-commerce di Shanghai sono stati “fragranze maschili Guochao”, “legnose”, “agrumate” e “eleganti”.

Fra i canali preferiti per l’acquisto di profumi, anche il duty-free sta crescendo in popolarità. In un recente sondaggio, circa un terzo degli intervistati ha dichiarato di aver già acquistato profumi sia nei duty-free fisici (19%) che sulle piattaforme di shopping online (19%). Sebbene le donne siano più propense degli uomini a fare acquisti attraverso i canali duty-free in generale, vale la pena ricordare che anche gli uomini che viaggiano per lavoro e sono sposati hanno probabilmente familiarità con questi canali di distribuzione.

Generazione-Z: la nuova generazione di

Iniziando ad utilizzare i profumi nella loro vita quotidiana, gli amanti delle novità della Generazione Z, con il loro gusto per aromi personalizzati e insoliti, possono mettere in dubbio la posizione dominante delle aziende internazionali. I giovani consumatori cinesi vedono i profumi come un modo per esternare la propria individualità. Per questo motivo scelgono fragranze con personalità, né troppo dolci né troppo forti, e preferiscono fragranze unisex. Ecco perché profumi come “Rose of No Man’s Land” di Byredo e “Not A Perfume” di Juliette Has a Gun rientrano nella Top 10 dei profumi di nicchia importati e preferiti dai giovani di TMall per il 2020.

Differenze di comportamento dei consumatori nelle città cinesi di primo e secondo livello

I consumatori delle vecchie e nuove città di primo livello danno importanza all’esperienza. Per distinguersi, pertanto, i profumieri devono creare esperienze coinvolgenti.

D’altro canto, i clienti delle città di seconda e terza fascia danno priorità all’economicità dei prodotti e scelgono punti vendita affidabili. Infatti, a prescindere dall’età, i clienti delle città di livello inferiore preferiscono acquistare articoli più economici e che ritengono qualitativamente simili a quelli più costosi. Inoltre, quando si tratta di acquistare profumi, questo segmento di acquirenti preferisce interagire con persone reali e chiede certificazioni di autenticità.

Profumi per la casa

Il prolungato lockdown casusato dal COVID-19 ha incoraggiato l’interesse e l’acquisto di profumi per la casa. Diverse aziende si sono interessate a questo settore; fra di esse Loewe, che nel novembre 2020 ha annunciato il debutto di una collezione di profumi e candele profumate per la casa, e Byredo, che nello stesso mese ha introdotto 13 candele profumate in co-branding con IKEA.

In questa categoria, gli articoli profumati per il bucato e la cura della persona sono i più popolari, seguiti dai profumi per ambienti come le candele profumate e gli oli profumati con pietre per diffusori.

I consumatori sono inoltre più propensi a riconoscere le aziende professionali di lifestyle che entrano in questa nicchia.

La concorrenza degli attori locali

In Cina i profumi non sono stati esclusi dalla preferenza dei giovani clienti per i marchi che traggono ispirazione dal passato culturale del Paese e, finora, i marchi cinesi hanno dimostrato un vantaggio competitivo traendo spunto dai racconti locali. Oltre ad incorporare caratteristiche Guochao (cioè elementi derivanti dalla cultura e dallo stile tradizionali cinesi) nelle loro confezioni, i produttori Made-in-China hanno iniziato anche a chiamare i loro profumi con nomi di ispirazione letteraria e artistica, come Sweet Osmanthus Rain di Wegoo, che ha preso il nome da un tema popolare dell’antica poesia cinese. I profumieri stanno sfruttando il patrimonio culturale cinese per creare legami più profondi con la platea nazionale.

Un altro esempio è Scent Library (气味图书馆), un marchio che ha sfruttato in modo molto creativo l’ “aspetto nostalgico” dell’olfatto. Il suo profumo L.B.K Water (凉白开) è noto perché ricorda ai consumatori un passato cinese in cui le famiglie erano solite far bollire l’acqua in pentole di alluminio.

To Summer (o Guanxia, 观夏) è un altro popolare marchio cinese che propone profumi orientali botanici unici. Con una strategia di slow-marketing, l’ispirazione alla base di ogni prodotto del marchio è incentrata sull’immaginario asiatico. Ad esempio, il suo Four Seasons Mood Aroma interpreta il profumo e l’immagine legata alle quattro stagioni attraverso reminescenze floreali tradizionali, con confezioni diverse esteriormente e nome dedicato (ad es. “Magnolia di primavera”, “Osmanto d’autunno” e così via).

Nel complesso, anche i concorrenti cinesi hanno registrato un’espansione sostanziale nel mercato dei profumi. Il crescente localismo offre ai marchi nazionali un netto vantaggio nel far leva sulla cultura e sulla storia cinese per coinvolgere i consumatori.

Strategie di prodotto e di mercato adottate dagli operatori stranieri

Per molto tempo, il mercato cinese dei profumi è stato dominato da grandi aziende come Chanel, LVMH, Coty e Procter&Gamble.

L’Oréal, Estée Lauder, Mary Kay, Burberry, Salvatore Ferragamo e Avon rappresentano il 48,8% del mercato totale dei profumi in Cina. Queste grandi aziende hanno una significativa presenza fisica e online.

Infatti, secondo il Libro Bianco della Ricerca sull’Industria del Profumo in Cina 2021, i 10 marchi di profumi più performanti sul mercato cinese sono tutti stranieri. Tra questi figurano alcuni notevoli esempi di brand di lusso.

Nel 2015 Armani ha lanciato il profumo Privé Pivoine Suzhou, ispirato ai giardini tradizionali di Suzhou. Giorgio Armani ha scelto la peonia come fiore simbolo di prosperità, dignità e realizzazione per rappresentare la “Venezia d’Oriente” della Cina. Il debutto mondiale della fragranza è avvenuto nell’iconico Giardino dell’Umile Amministratore di Suzhou, alla presenza di Zhang Zilin, attrice e vincitrice del concorso Miss Mondo. Nonostante la popolarità iniziale, Armani ha ridotto il numero di creazioni per le sue linee di profumi da sette a tre nel 2017, poiché nel 2016 il marchio ha registrato un calo del cinque per cento nelle vendite del gruppo.

Nel 2015 le vendite di Atelier Cologne sono salite a 40 milioni di dollari e l’anno successivo il marchio è stato acquisito da L’Oréal. Le vendite di cosmetici di L’Oréal sono aumentate del 10,5% all’inizio del 2017, e Atelier Cologne è stato uno dei motori principali di questa crescita. Nel giugno 2017 il marchio ha aperto il suo primo negozio monomarca a Shanghai e nell’ottobre dello stesso anno è stata inaugurata a Chengdu la seconda sede in franchising. Oolang Infini è un esempio di prodotto di Colonia che incorpora elementi cinesi, con il famoso tè oolong cinese come uno dei suoi ingredienti.

Coco Chanel ha creato il suo famosissimo Chanel N°5 nel 1921 e da allora il marchio ha mantenuto una posizione incrollabile nel mercato dei profumi. Chanel Gabrielle è una fragranza fiorita e fruttata con note di gelsomino, ylang-ylang, fiori d’arancio e tuberosa, che ha debuttato nel 2017 la cui denominazione prende spunto dal vero nome di Coco Chanel. La fragranza è stata presentata nel corso di una cerimonia dedicata a Pechino, alla quale hanno partecipato le star del cinema cinese Hugo Hu, Zhou Xun e Liu Shishi, oltre all’ambasciatore cinese di Chanel, Liu Wen. Il marchio rimane uno dei tre profumi più scelti dai consumatori cinesi, con una quota di mercato del 6,42% alla fine dello stesso anno. Chanel è molto popolare anche sui social media cinesi Weibo e Xiaohongshu con numerosi pop-up store ed eventi in live-streaming. Nel 2021, tuttavia, il marchio ha lanciato un calendario dell’avvento che ha suscitato aspre critiche da parte del pubblico cinese a causa dello scarso rapporto qualità-prezzo del contenuto della confezione regalo. Le critiche ricevute in questa occasione dimostrano che i marchi stranieri devono essere più consapevoli dell’impatto delle strategie di vendita sul valore del proprio marchio, soprattutto perché il mercato cinese dei profumi sta diventando altamente competitivo con l’ascesa di operatori locali e di nicchia.

Entrare nel mercato cinese dei profumi

Secondo Transparency Market Research, quattro grandi gruppi controllano circa la metà del mercato globale di fragranze, oli e profumi. Le quattro aziende sono Givaudan e Firmenich dalla Svizzera, International Flavors & Fragrances dagli Stati Uniti, e Symrise dalla Germania. Inoltre, le aziende quotate in Europa dominano oltre l’80% del mercato cinese dei profumi.

Le grandi aziende stanno cercando di espandere i loro mercati in Cina creando articoli che si rivolgano direttamente a questo pubblico. In quest’ottica, nel 2019 Firmenich ha completato lo Shanghai Perfume Creative Center, con l’obiettivo di creare il primo centro unico al mondo per i profumi di fascia alta. Givaudan, dal canto suo, nel 2020 ha aperto un proprio stabilimento di produzione a Changzhou.

Un altro modo di approcciare il mercato cinese, per le aziende straniere, è quello di creare una stretta collaborazione con i marchi cinesi. Documents, un marchio cinese di profumi di fascia alta che ha lanciato il suo primo negozio monomarca a Shanghai all’inizio del luglio 2021, ha collaborato con Givaudan per la creazione di sei profumi con concentrazioni di fragranze che vanno dal 15 al 25%. Nel 2021, Givaudan ha anche stretto una partnership con il Tmall Innovation Center per sviluppare fragranze per i consumatori cinesi. Per sfruttare il potenziale del mercato digitale, il marchio ha creato un team digitale in Cina.

Le sfide per gli operatori stranieri nel mercato cinese delle fragranze e dei profumi

Il consumo di profumi è fondamentalmente diverso se confrontato con i mercati cinesi e occidentali, con gusti che si trovano agli estremi opposti dello spettro. Ad esempio, nel mercato cinese la nozione di fascino è molto lontana da quella dei Paesi occidentali, e lo stesso vale per le pubblicità che si rivolgono a questo mercato. Per esempio, un profumo maschile tradizionale è tipicamente composto da fragranze speziate o legnose e, nei mercati occidentali, è progettato per rappresentare passione, sensualità e forza. In Cina, invece, la stessa immagine viene trasmessa attraverso un profumo più fresco, con sfumature agrumate.

Per gli operatori più piccoli, sia stranieri che nazionali, la penetrazione del mercato è più complicata. I profumi sono percepiti come un bene non essenziale e, di conseguenza, la consapevolezza dei consumatori è ancora agli inizi. Inoltre, ci vuole tempo per costruire la fiducia dei clienti e per i profumi di nicchia è difficile conciliare domanda e offerta. D’altra parte, le imprese si trovano in una posizione più forte quando sono presenti sui social media che aiutano nello sviluppo della comunità; con la possibilità di effettuare vendite direttamente sui mini-programmi di WeChat, le opportunità sono amplificate. Queste strategie di distribuzione diretta consentono inoltre all’azienda di dedicare più tempo al perfezionamento del prodotto vero e proprio.

Un’altra sfida è rappresentata dai punti vendita. A differenza dei Paesi europei, in Cina i punti vendita non sono così consolidati da favorire una conoscenza approfondita dei prodotti. Di conseguenza, l’integrazione nel mercato dei profumi potrebbe diventare più difficile.

Nel complesso, il settore cosmetico cinese sta cambiando e si sta espandendo. Le aziende finanziate dall’estero continuano a primeggiare, con una quota stimata dell’86% delle vendite totali al dettaglio, mentre le aziende cinesi stanno rapidamente recuperando terreno, con una quota attuale del 14%. Di conseguenza, le aziende che si affacciano sul mercato devono diffidare dei concorrenti cinesi, che spesso sono in grado di proporre alternative più economiche, e conoscono bene tutte le tendenze del Paese e le migliori strategie di accesso al proprio pubblico.

Conclusione

Nel 2020 l’Asia – principalmente Giappone, Corea e Cina – ha rappresentato il 13% del mercato globale dei profumi premium, con la Cina come mercato più promettente dei tre, con una crescita del 15%. Secondo gli studi, entro il 2030 la Cina dovrebbe diventare il secondo mercato mondiale dei profumi.

Le tendenze di sviluppo attuali e future del mercato cinese dei profumi sono positive. Si prevede che nei prossimi tre-cinque anni le fragranze di fascia alta, in particolare i profumi unisex di fascia alta, continueranno a dominare il mercato principale.

Il mercato dei profumi ha ancora molto spazio per le nuove aziende e l’arrivo di capitali e marchi stranieri e locali, oltre allo sviluppo di tutti i canali di distribuzione, forniranno un ambiente più favorevole alla crescita e alla diversificazione di questo settore.

China Briefing è prodotta da Dezan Shira & Associates. Con uffici in Cina, Hong Kong, Vietnam, India, Indonesia, Singapore, Germania, Italia, Stati Uniti e Russia, Dezan Shira supporta gli investitori stranieri in Asia da tre decenni.

Hai una domanda su come fare affari in Asia? Contattateci all’indirizzo italiandesk@dezshira.com, o visitateci qui.

- Previous Article Belt And Road Weekly Investor Intelligence #103

- Next Article In che modo il precedente Congresso del Partito Comunista ha programmato lo sviluppo economico, politico e normativo della Cina?