Ein Blick auf die jüngsten M&A-Aktivitäten in China

China verzeichnete im Jahr 2021 eine Rekordzahl von Fusionen und Übernahmen, wobei einheimische strategische und finanzielle Investoren für einen Anstieg der Transaktionen sorgten. Zu Beginn des Jahres 2022 kam es jedoch zu einer Abkühlung aufgrund der zunehmend unsicheren inländischen und internationalen Wirtschaftslage. Unter diesen Umständen versuchen Unternehmen und Investoren ihre Portfolios zukunftssicher zu gestalten, indem sie durch Investitionen in strategische und aufstrebende Branchen ihre Risiken mindern.

In 2021 stieg die Wirtschaftstätigkeit in China nach der COVID-19-Pandemie wieder an. Die Wirtschaftsindikatoren in einer Vielzahl von Bereichen verzeichneten starke Zuwächse, mit neuen Rekorden bei den Auslandsinvestitionen, dem Handel und den Fusions- und Übernahmegeschäften (M&A).

Zu Beginn des Jahres 2022 haben jedoch neue und alte Herausforderungen das Wirtschaftswachstum gedämpft. Die COVID-19-Beschränkunen haben den Spielraum für einen nachhaltigen wirtschaftlichen Aufschwung eingeschränkt und folglich die M&A-Aktivitäten im In- und Ausland verlangsamt. Die zunehmende Unsicherheit im globalen Umfeld, die auf Probleme wie dem Russland-Ukraine-Krieg und hohen Inflationsraten in den Industrieländern zurückzuführen ist, hält chinesische Investoren von Zukäufen im Ausland ab.

Unternehmen und Investoren sind daher eher geneigt, ihre Präsenz in strategischen Branchen auszubauen, um sich gegen potenzielle Risiken abzusichern und ihre Position in Schlüsselmärkten zu konsolidieren. Auf der anderen Seite fördern nationale politische Richtlinien Fusionen und Übernahmen, welche im Einklang mit wirtschaftspolitischen Zielen wie Digitalisierung, Dekarbonisierung und Konsum stehen.

Rekord bei M&A-Transaktionen im Jahr 2021

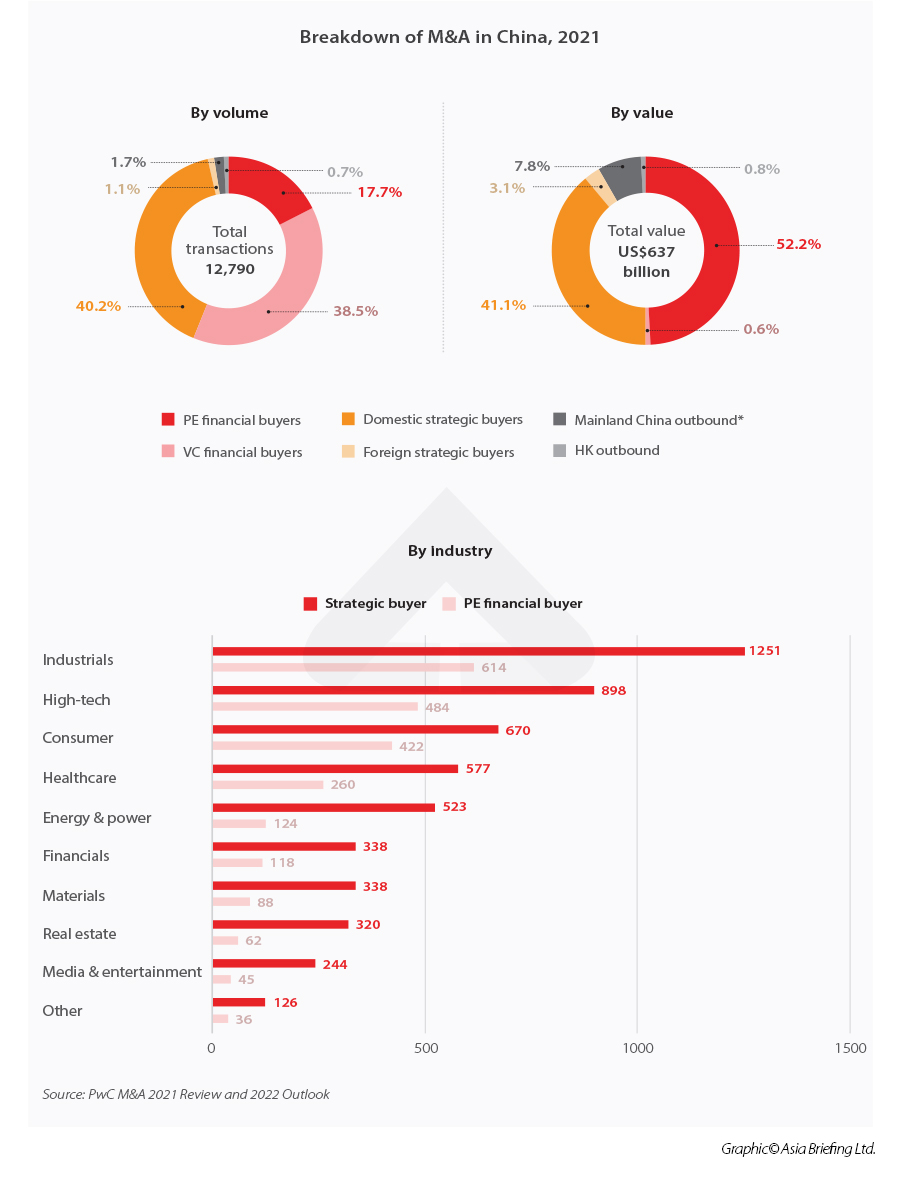

Laut dem PwC M&A 2021 Review and 2022 Outlook erreichte die Zahl der Fusionen und Übernahmen in China im Jahr 2021 ein Rekordhoch von 12.790 Transaktionen. Dies ist ein Anstieg von 21 Prozent gegenüber dem Vorjahr. Der Gesamtwert der M&A-Transaktionen sank jedoch im Vergleich zum Vorjahr um 19 Prozent auf 637 Milliarden US-Dollar, was auf eine geringere Zahl von Mega-Deals staatlicher Unternehmen (SOEs) zurückzuführen ist.

Der größte Teil der M&A-Deals im Jahr 2021 entfiel auf Käufer aus dem Finanzsektor mit insgesamt 7.189 Deals. Private-Equity-Geschäfte (PE) machten zwar nur 17,7 Prozent aller Transaktionen aus, hatten aber einen Anteil von über 50 Prozent am Gesamtwert der Geschäfte im Jahr 2021, obwohl dir Gesamtwert gegenüber 2020 um sechs Prozent zurückging. Risikokapital (VC)-Deals, also kleinere Investitionen in innovative Start-ups, verzeichneten einen enormen Anstieg der Anzahl um 46 Prozent auf 4.920 Transaktionen.

Der zweitgrößte Anteil von Transaktionen entfiel auf inländische strategische Käufer, die mit 5.143 Transaktionen einen Anstieg von 14 Prozent gegenüber 2020 verzeichneten. Die Zahl der Transaktionen ausländischer strategischer Käufer ging um 22 Prozent zurück, was wahrscheinlich auf die Auswirkungen der strengen COVID-19-Beschränkungen sowie auf eine Reihe von regulatorischen Maßnahmen in Branchen wie Technologie, Bildung und Immobilien zurückzuführen ist.

Die beliebtesten Branchen für strategische und finanzielle Käufer im Jahr 2021 waren Industrieunternehmen, Hightech, Konsumgüter und Gesundheitswesen. Dieser Trend spiegelt sich auch in der Branchenzusammensetzung der Megadeals im Jahr 2021 wider. Von den 97 M&A-Transaktionen im Wert von über einer Milliarde US-Dollar, entfielen 23 auf die Industrie und 17 auf konsumnahe Bereiche. Diese Ergebnisse stehen in engem Zusammenhang mit Chinas nationalen Strategien, wie der industriellen Modernisierung und der Strategie des “doppelten Kreislaufs” zur Strärkung der Binnennachfrage und des internationalen Handels.

Die VC-Branche erlebte 2021 trotz regulatorischem Gegenwind ein bahnbrechendes Jahr. Derzeit gibt es nur wenige spezifische Daten über die verschiedenen Arten von M&A-Deals durch VCs in China. Dem Investitionsdaten-Unternehmens Preqin zufolge, haben sich die Gesamtinvestitionen von VC-Firmen im Vergleich zu 2020 fast verdoppelt und erreichten mit 130,6 Mrd. USD ein Rekordhoch. Die VC-Branche konnte das harte Durchgreifen gegen die Technologie- und die Bildungsbranchen, die traditionell Magneten für VC-Investitionen sind, umgehen, indem sie sich in Bereiche umorientierten, die nicht in der Kritik der Regulierungsbehörden standen.

In der Technologiebranche zum Beispiel verlagerte sich der Schwerpunkt von Software- und Plattformunternehmen auf Halbleiter, Robotik und Biotechnologie.

Fusions- und Übernahmetätigkeit in Q1 2022

Der chinesische M&A-Markt hat sich Anfang 2022 etwas abgekühlt. Chinas Wirtschaftswachstum verlangsamte sich in diesem Zeitraum aufgrund von Faktoren wie einer unsicheren Situation bezüglich Lockdowns im eigenen Land, makroökonomischer Instabilität, hohen Inflationsraten in vielen Industrieländern und anhaltender Probleme in den Lieferketten, welche durch den Krieg zwischen Russland und der Ukraine noch verschärft wurden.

Diese Faktoren dürften sich ebenfalls auf inländische und grenzüberschreitende Investitionen ausgewirkt haben.

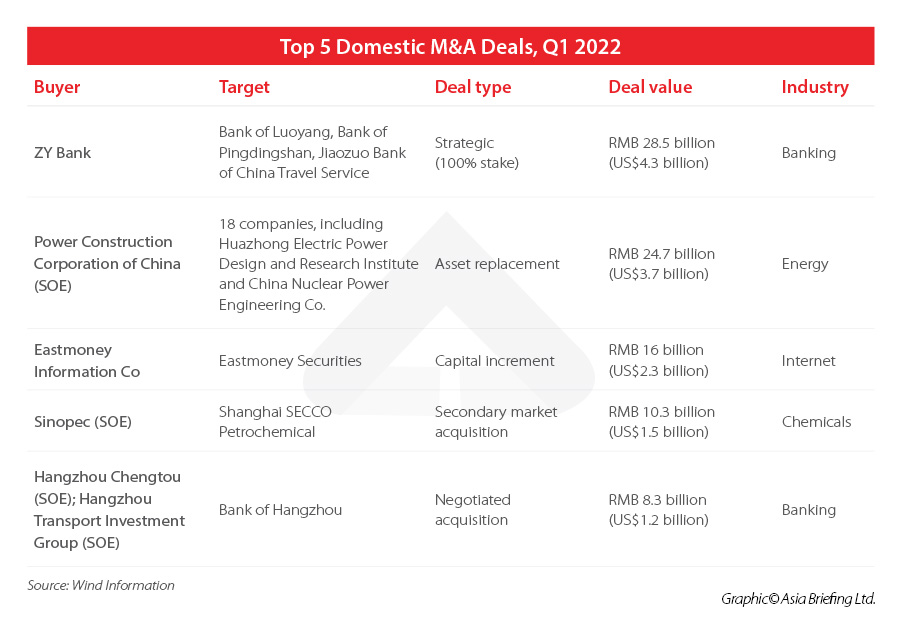

Nach Angaben von CV Source wurden im ersten Quartal 2022 insgesamt 1.227 inländische Fusionen und Übernahmen bekannt gegeben, ein Rückgang um 39,93 Prozent gegenüber dem Vorquartal und um 45,87 Prozent gegenüber dem gleichen Zeitraum im Jahr 2021.

Die 1.001 Deals, die Transaktionsbeträge offenlegten, erreichten einen Gesamtwert von 60,4 Milliarden US-Dollar, was einem Rückgang von 58,49 Prozent gegenüber dem Vorquartal und von 40,75 Prozent gegenüber dem Vorjahr entspricht. Das produziernende Gewerbe, das Gesundheitswesen und die IT-Branche waren die drei wichtigsten Sektoren für inländische M&A-Aktivitäten in diesem Zeitraum.

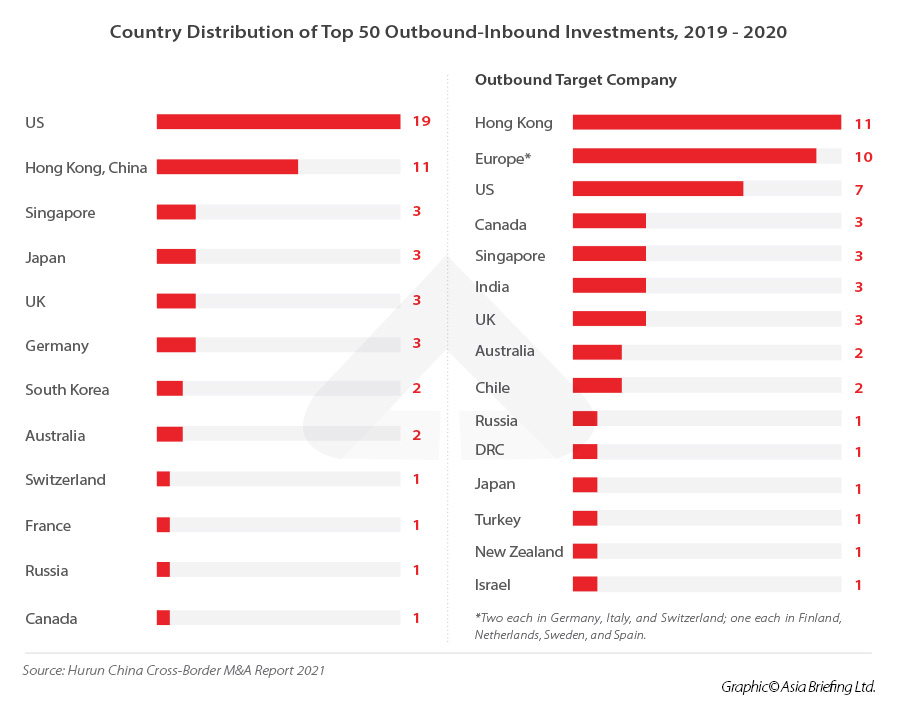

Auch die grenzüberschreitenden Fusionen und Übernahmen gingen im ersten Quartal 2022 zurück: Insgesamt wurden 28 Transaktionen angekündigt, gegenüber 44 im vierten Quartal 2021. 19 der 28 Transaktionen enfielen auf Chinesische Investoren und ausländische Ziele.

Trotz des Rückgangs der Anzahl an Transaktionen stieg der Gesamtwert der grenzüberschreitenden Geschäfte im ersten Quartal 2022 sprunghaft an – der Gesamtwert der 22 Geschäfte mit offengelegten Beträgen stieg um 186,33 Prozent gegenüber dem Vorquartal und um 57,6 Prozent gegenüber dem gleichen Zeitraum im Jahr 2021. Es gab zwei grenzüberschreitende Transaktionen im Wert von über 1 Milliarde US-Dollar, darunter eine 25-prozentige Beteiligung von BMW an seinem chinesischen JV-Unternehmen BMW Brilliance Automotive für 4,4 Milliarden US-Dollar.

M&A-Trends

Dekarbonisierung steigert Interesse an erneuerbaren Energien

Chinas zwei große CO2-Ziele – Trendwende bis 2030 und CO2-Neutralität bis 2060 – geben der Branche für erneuerbare Energien enormen Auftrieb. China ist bereits weltweit führend bei erneuerbaren Energien wie Wind- und Solar, und fungiert als Magnet für globale Investoren, aufgrund des enormen Wachstumspotenzials.

Dies wird deutlich, wenn man sich den 80-prozentigen Anstieg von M&A-Transaktionen in diesem Bereich im Jahr 2021 im Vergleich zum Vorjahr ansieht. Ein neuer Rekord von 803 gemeldeten Transaktionen mit einem Gesamtwert von 402,9 Milliarden RMB (60,2 Milliarden US-Dollar). 230 Transaktionen entfielen auf Solarenergie mit einem Gesamtwert von 73,7 Milliarden RMB (10,9 Milliarden US-Dollar), was einem Anstieg von 70 Prozent bzw. 39 Prozent gegenüber dem Vorjahr entspricht.

Chinas NEV-Sektor (New Energy Vehicles) erlebt ebenfalls ein rasantes Wachstum, wobei die Verkäufe seit 2020 um 162 Prozent steigen und schätzungsweise 2,9 Millionen batteriebetriebene Elektrofahrzeuge erreichen werden. Die Investoren haben dies zur Kenntnis genommen – im Jahr 2021 gab es 108 M&A-Transaktionen im NEV-Bereich im Wert von insgesamt 79,8 Milliarden RMB. Dies entspricht einem Anstieg von Transaktionen um 120 Prozent und einem Wertzuwachs von 58 Prozent im Vergleich zu 2020.

Trotz eines kurzfristigen Einbruchs bei den NEV-Neuzulassungen in den ersten vier Monaten des Jahres 2022 haben sich die Verkäufe im Mai und Juni deutlich erholt, was darauf hindeutet, dass die Nachfrage weiterhin hoch ist. Darüber hinaus wird der im März 2022 angekündigte Ausbau umfangreicher Solar- und Windkraftprojekte in Chinas Wüstenregionen das Interesse von Investoren und Brancheninsidern an erneuerbaren Energien in den kommenden Monaten und Jahren wahrscheinlich aufrechterhalten.

Digitalisierung treibt M&A-Aktivitäten in der Software- und Datenbranche voran

Digitalisierung und insbesondere die digitale Aufrüstung traditioneller Industrien war in den letzten zehn Jahren ein Kernziel der chinesischen Entwicklungsstrategie. Die COVID-19-Pandemie hat die Aktivität in der Branche weiter angekurbelt, da die Unternehmen die Notwendigkeit der Integration digitaler Technologien zunehmend schätzen, was zu einer Zunahme strategischer Übernahmen von Software- und Plattformunternehmen durch Unternehmen aus traditionellen Branchen führt.

Laut dem Branchen- und Marktforschungsunternehmen Intelligence Research Group waren die meisten Fusionen und Übernahmen im Softwarebereich im Jahr 2021 Unternehmen aus dem Bereich der allgemeinen Software, auf die 64 Prozent der Transaktionen entfielen. Darauf folgten vertikale Softwareunternehmen (25 Prozent) und Infrastruktur Softwareunternehmen (11 Prozent).

Eine natürliche Folge der digitalen Transformation der chinesischen Wirtschaft ist eine wachsende Nachfrage nach Rechenzentren. Finanzinvestoren sind zunehmend vom Wachstumspotenzial der Branche angezogen, wobei PE-Firmen in diesem Bereich besonders aktiv sind.

Zu den wichtigsten Fusionen und Übernahmen im Jahr 2021 zählen der Erwerb eines Hyperscale-Rechenzentrums-Campus in Shanghai durch CapitaLand im Wert von 3,66 Milliarden RMB (546 Millionen US-Dollar) und der Erwerb mehrerer Rechenzentren in Peking und Tianjin durch das chinesische Rechenzentrumsunternehmen GDS in Zusammenarbeit mit den Investmentgesellschaften Hillhouse Capital und CITIC Industrial Investment.

COVID-19 zwingt zur Umstrukturierung von Lieferketten

Eine wichtige Auswirkung der COVID-19-Pandemie war die Unterbrechung von globalen Lieferketten, was für den Anstieg der Transport- und Rohstoffpreise mitverantwortlich ist.

Eine Möglichkeit für Unternehmen, die Risiken anhaltender Lieferkettenunterbrechungen zu mindern, ist die Umgestaltung der Lieferketten durch Investitionen in vor- und nachgelagerte Produktionskapazitäten. In einer von EY durchgeführten Umfrage unter CEOs im asiatisch-pazifischen Raum gab mehr als die Hälfte der chinesischen CEOs an, dass die Umgestaltung der Lieferkette ein wichtiger Schwerpunkt für langfristiges Wachstum und grenzüberschreitende Fusionen und Übernahmen ist.

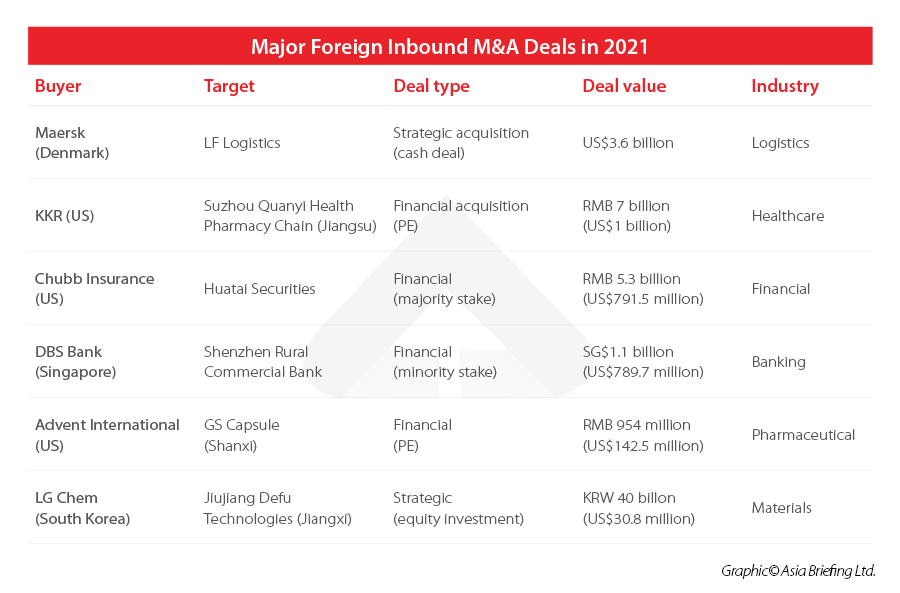

Ein Beispiel dafür ist die Übernahme des Hongkonger Logistikunternehmens LF Logistics durch Maersk im Jahr 2021 für 3,6 Milliarden US-Dollar, mit der das Unternehmen seine globale Lagerfläche vergrößerte und seine Kapazitäten im asiatisch-pazifischen Raum erheblich ausbaute.

Gleichzeitig wird die Veräußerung von Vermögenswerten und die Umstrukturierung zu einem wichtigen Mittel für Unternehmen unter Liquiditätsdruck, um ihre Bilanz zu verschlanken und die Marktrisiken zu mindern. Dies wiederum bietet neue Möglichkeiten für Unternehmen, die auf der Suche nach Zukäufen sind. Tatsächlich werden viele angeschlageneUnternehmen von staatlichen Unternehmen aufgekauft.

So hält beispielsweise das staatliche Chemieunternehmen Sinochem Holdings, das seinerseits aus der Sinochem Group und ChemChina hervorgegangen ist, inzwischen 16 börsennotierte Unternehmen in China und im Ausland.

PE dominiert zunehmend M&A-Aktivitäten

PE-Firmen erreichten eine Rekordzahl von M&A-Transaktionen und waren 2021 für mehr als die Hälfte des gesamten Transaktionswerts verantwortlich. Auch bei den grenzüberschreitenden Fusionen und Übernahmen im In- und Ausland waren sie stärker vertreten.

Von den in den ersten drei Quartalen 2021 bekannt gegebenen Transaktionen im Wert von über 500 Millionen US-Dollar entfielen fast 50 Prozent des Gesamtwerts und 40 Prozent der Gesamttransaktionen auf PE-Fonds und Investmentgesellschaften, womit der weltweite Durchschnitt von 30 Prozent übertroffen wurde.

Auch die Zahl der PE- und VC-Fonds ist in den letzten Jahren stark angestiegen. Laut dem Bericht “China Equity Investment Trends 2021” von KPMG waren 2021 in China 9.748 PE- und VC-Fonds registriert, was einem Anstieg von 27,8 Prozent im Vergleich zum Vorjahr entspricht. Zu den wichtigsten PE-M&A-Deals im Jahr 2021 gehören die Übernahme von Philips Domestic Appliances durch Hillhouse Capital im Wert von 3,7 Milliarden Euro (3,8 Milliarden US-Dollar) und die Übernahme der Mehrheitsbeteiligung am Guangzhou International Airport R&F Integrated Logistics Park durch Blackstone.

Der Global Private Equity Report 2022 von Bain & Company zeigt, dass PE-Kapital, das in Märkten wie China eingesetzt wird, dem Trend zu Wachstumsinvestitionen folgt – wobei kurzfristig sogar geringere Renditen akzeptiert werden, da der digitale Umbruch und neue Geschäftsmodelle auf Volumen und Geschwindigkeit setzen.

(Eine Version dieses Artikels erschien zuerst auf Englisch in der China-Briefing Magazin Ausgabe vom Juli 2022: China M&A Outlook: Trends and Strategies)

Über uns

China Briefing wird erstellt und veröffentlicht von Dezan Shira & Associates. Die Kanzlei unterstützt ausländische Investoren in China und tut dies seit 1992 durch Büros in Beijing, Tianjin, Dalian, Qingdao, Shanghai, Hangzhou, Ningbo, Suzhou, Guangzhou, Dongguan, Zhongshan, Shenzhen und Hongkong. Bitte kontaktieren Sie die Kanzlei für Unterstützung in China unter china@dezshira.com.

Dezan Shira & Associates hat Büros in Vietnam, Indonesien, Singapur, den Vereinigten Staaten, Deutschland, Italien, Indien und Russland, zusätzlich zu unseren Handelsforschungseinrichtungen entlang der Belt & Road Initiative. Wir haben auch Partnerfirmen, die ausländische Investoren auf den Philippinen, in Malaysia, Thailand und Bangladesch unterstützen.

- Previous Article China Standards 2035 Strategy: Recent Developments and Implications for Foreign Companies

- Next Article China’s Provincial GDP in H1 2022: Who Were the Top Performers?