El Impuesto sobre la renta de las personas físicas (IRPF) para expatriados en China

Por Dezan Shira & Associates

Editor Jake Liddle

Traductor Juan Manuel Rojas Cárdenas

La Ley del impuesto sobre la renta de las personas físicas (o IRPF) en China estipula que todos los individuos trabajando u obteniendo un ingreso dentro del territorio chino están sujetos al IRPF.

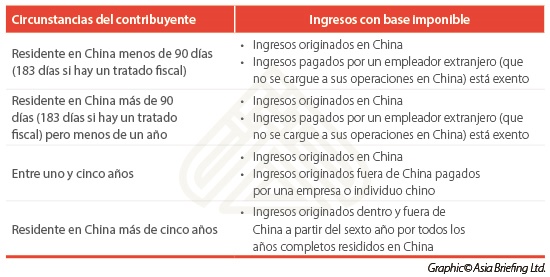

Mientras que los ingresos de los nacionales chinos originados tanto en China como en el extranjero son gravables, sólo los ingresos originados en China son gravables para los aquellos que no sean nacionales chinos.

El salario de los individuos es gravable a tramos progresivos, mientras que otros tipos de ingresos son tributables bajo tramos variables dependiendo de su naturaleza.

A pesar de que el IRPF normalmente lo declara el departamento de recursos humanos de la empresa en nombre de sus empleados, ambas partes deben ser conscientes de los tramos impositivos, así como de ejercer una adecuada planificación salarial para reducir la carga impositiva. Más aún, los individuos tienen que llevar a cabo declaraciones anuales antes del término del año fiscal.

En este artículo, describimos en líneas generales del funcionamiento del IRPF para los extranjeros trabajando en China.

Ingresos gravables para expatriados

El cálculo de la carga del IRPF depende del origen de los ingresos, cuánto tiempo se ha trabajado en China, y si el ingreso tiene origen dentro o fuera de China.

El hecho de que los ingresos tengan origen dentro o fuera de China está determinado por cuánto tiempo un individuo ha trabajado en China. Los siguientes tipos de ingresos se consideran ingresos de origen chino, independientemente de dónde se realice el pago:

- Ingresos por proveer servicios en China;

- Ingresos de arrendamiento de una propiedad para su uso en China;

- Ingresos por la transferencia de una propiedad ubicada en China, como edificios y derechos sobre el uso del terreno;

- Ingresos derivados de la concesión de derechos de la propiedad en China; e,

- Ingresos por intereses, dividendos y extras derivados de empresas u otras organizaciones o individuos en China.

A las Empresas y expatriados que deseen obtener más detalles sobre las cargas fiscales, incluyendo aquellos escenarios que tienen en cuenta los cálculos de “tiempo en China”, se les invita a revisar este artículo.

![]() Empleados extranjeros en China y el impuesto sobre la renta

Empleados extranjeros en China y el impuesto sobre la renta

IRPF y deducciones

Salarios

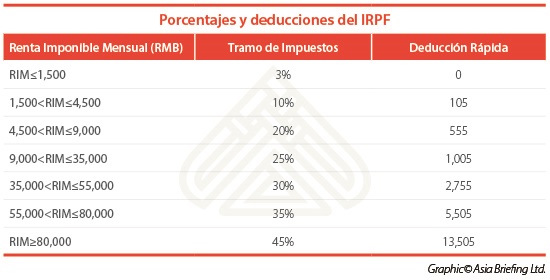

El IRPF sobre el salario, que es todo ingreso percibido por una relación de empleo, incluyendo extras y opciones sobre acciones, se establece a tramos progresivos que van de un 3 a un 45 por ciento. Por lo general, este impuesto lo retiene la empresa del salario de los empleados y lo abona directamente a las autoridades fiscales de forma mensual.

La fórmula básica para calcular el IRPF mensual es la siguiente:

Ingresos gravables mensuales mensual × Tramo impositivo aplicable – Número de deducción rápida = Impuesto mensual a pagar

El ingreso gravable mensual se determina tras una reducción estándar de RMB 4,800 para nacionales extranjeros, incluyendo residentes de Hong Kong, Macao y Taiwán.

Las contribuciones a la seguridad social china así como a otras prestaciones de empleo también se pueden añadir a la deducción anterior a los impuestos, siempre y cuando se cumplan los requisitos relevantes y se presenten los correspondientes fapiao (factura oficial china del IVA). Los beneficios de empleo incluyen:

- Dietas para vivienda, comidas, reubicaciones y gastos de lavandería;

- Gastos de reubicación al inicio o cese del empleo en China;

- Gastos de viaje de negocios razonables y dos viajes personales al país de origen del individuo; y

- Asignaciones razonables para el estudio de idiomas y la educación de los hijos.

Tales asignaciones no son obligatorias para la empresa, por lo que deben negociarse con los empleados. Puesto que el pago de beneficios en efectivo puede estar sujeto al IRPF, los reembolsos suponen una alternativa efectiva para reducir el IRPF.

Extras anuales

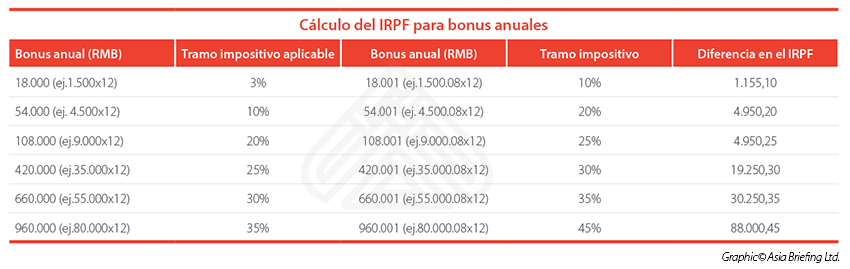

Muchas compañías en China ofrecen extras anuales de fin de año, para los cuales el IRPF se calcula se la siguiente manera:

Suma total del IRPF – Extra anual = (Pago único del extra anual x tramo impositivo mensual del IRPF aplicable al 1/12 del pago único del extra anual) – Deducción rápida mensual correspondiente

Para calcular el tramo del IRPF pertinente sobre el extra, el extra anual se tiene que dividir entre 12 para encontrar el tramo impositivo correspondiente, como se muestra en la siguiente tabla: Normalmente, el bonus anual es un factor importante para la selección de un trabajo por parte del empleado. Sin embargo, la inclusión del bonus anual en los ingresos gravables puede impactar significativamente en la carga fiscal.

Normalmente, el bonus anual es un factor importante para la selección de un trabajo por parte del empleado. Sin embargo, la inclusión del bonus anual en los ingresos gravables puede impactar significativamente en la carga fiscal.

Acciones y bonos de capital

Las opciones de acciones, unidades de acciones vinculantes (RSU), e incentivos de capital son formas de compensación ofrecidas por las empresas a los empleados.

Normalmente, se ofrecen a los empleados durante un período de tiempo pre-establecido de acuerdo con un cronograma planificado, y en base al rendimiento u objetivos logrados en un determinado período tiempo.

De acuerdo con las leyes relevantes sobre acciones y bonos, el IRPF aplica al ingreso derivado de dichas acciones y unidades en la fecha en que se obtienen o “se activan”, y no a partir de la fecha en que se otorgan.

Una cuidadosa planificación salarial puede permitir a los empleados obtener tanto valor sea posible mientras se encuentren dentro de los límites aplicables según lo estipulado por las leyes tributarias chinas, ya que por mínimos que sean los aumentos salariales, éstos pueden llevar a que los ingresos caigan en un tramo impositivo diferente y por lo tanto afectar la carga del IRPF.

![]() Servicios profesionales de Dezan Shira & Associates

Servicios profesionales de Dezan Shira & Associates

Pago y declaración

A pesar de que normalmente la empresa retiene automáticamente el IRPF del salario y lo abona de forma mensual a las autoridades tributarias, hay que presentar una declaración anual del IRPF ante las autoridades fiscales relevantes en un plazo de tres meses a partir del fin del año natural. Es decir, entre el 1 de enero y el 31 de marzo del siguiente año natural, se tiene que presentar la declaración anual del IRPF del año anterior. Los contribuyentes con esta responsabilidad serán aquellos que cumplan al menos una de las siguientes cinco condiciones:

- Ingresos anuales (tanto ingresos derivados del empleo como no laborales) superiores a RMB 120.000;

- Ingresos derivados de dos o más lugares en China;

- Ingresos originados fuera de China (esto sólo se aplica a individuos residentes o no-residentes en China que hayan residido en el país por más de un año).

- Ingresos gravables recibidos para los cuales no ha habido un agente de retención;

- Otras condiciones requeridas por el Consejo de Estado.

Los individuos deben presentar sus declaraciones de IRPF anuales independientemente de si se han cumplido sus responsabilidades del IRPF. Un individuo no-residente que resida en China por menos de un año durante el año fiscal está exento de este requisito.

Los esfuerzos contra la evasión fiscal aumentan la importancia del cumplimiento legislativo

En estos últimos años, las autoridades fiscales chinas han intensificado las medidas contra la evasión de impuestos, a través de la mejora de los métodos de investigación dirigidos a extranjeros. En Pekín, por ejemplo, al examinar las declaraciones de impuestos cero y llamar a cuentas a empresas extranjeras con altos márgenes de ganancias o un gran número de personal extranjero, la oficina fiscal local en el distrito de Chaoyang fue capaz de recaudar más de RMB 200,000 en IRPFs evadidos.

Los expatriados y las empresas que los contraten deberán asegurarse de que el IRPF se paga de manera correcta y a tiempo, así como de realizar las correspondientes declaraciones anuales. En Pekín y Shanghái, además de otras ciudades importantes, los individuos pueden hacer la declaración anual online, a través de cuentas oficiales de Wechat y en otras aplicaciones de teléfonos móviles. El esfuerzo para mejorar y facilitar la presentación de impuestos contribuye en gran medida a mejorar el cumplimiento, sin embargo, los expatriados y las empresas también tienen que aportar su parte.

|

INTRODUCCIÓN A DEZAN SHIRA & ASSOCIATES Con décadas de experiencia operando en el continente asiático, los especialistas de Dezan Shira y Asociados se encuentran bien posicionados para ayudar a las compañías de habla hispana a superar los obstáculos encontrados y lograr el éxito empresarial no sólo en China, sino en el resto de la región, a través de nuestro Spanish Desk. Para obtener más información, por favor contáctenos en la siguiente dirección: spanishdesk@dezshira.com |

![]() Lecturas relacionadas:

Lecturas relacionadas:

La guía Hacer Negocios en China 2017 diseñada para introducir los fundamentos de la inversión en China. Compilada por los profesionales de Dezan Shira & Associates, esta guía es ideal, no sólo para las empresas que buscan entrar en el mercado chino, sino también para las empresas que ya cuentan con una presencia en el país y quieren mantenerse al día con las novedades más recientes y relevantes.

Serie de artículos sobre la estructura WFOE en 2017:

Serie de artículos sobre la estructura WFOE en 2017:

La estructura de la WFOE en el cambiante panorama de las inversiones en China

En 2015 el PIB de China sólo creció un 6,9%, el menor en un cuarto de siglo, lo que generó preocupación e inquietud sobre la segunda mayor economía mundial.

Consideraciones antes de establecer una WFOE en 2017

Antes de decantarse por una WFOE como vehículo de inversión en China, el inversor debería tener en cuenta una serie de consideraciones.

Establecer una WFOE en China: guía paso a paso

En los últimos años ha habido varios cambios en el proceso para establecer una WFOE, como la eliminación de limitaciones regulatorias en ciertas industrias.

Registrar una FIE en China y el nuevo requisito de especificar a la persona que controla la empresa de facto

El Comité permanente del Congreso nacional popular ha hecho cambios en las leyes y regulaci

- Previous Article Licencia de negocio china 5 en 1: Aumenta la presión para implementar la nueva licencia

- Next Article Новый “негативный список” ЗСТ Китая снимает ограничения на иностранные инвестиции.

Hacer negocios en China 2017

Hacer negocios en China 2017