I benefici esenti da imposte per gli espatriati in Cina in scadenza il prossimo anno: prepararsi per la transizione

A partire dal prossimo anno, gli stranieri che lavorano in Cina potrebbero non avere più diritto ad alcuni benefici accessori esenti da imposte (ad esempio, affitto di un alloggio, spese per l’istruzione dei figli e per la formazione linguistica). Ciò si tradurrà in una maggior carico fiscale per alcuni i datori di lavoro e per i lavoratori stranieri con un reddito più elevato. È altamente consigliabile che i dipendenti stranieri interessati e i loro datori di lavoro si preparino per l’eventuale transizione il prima possibile.

Gli espatriati che lavorano in Cina godono al momento di vari “benefit aziendali” esenti da imposte (BIK – benefits in kind o noti anche sotto il nome di tax frigne benefit) – a volte indicati come “benefici” esenti da imposte o “benefici accessori” non tassabili (BIK sono compensi aggiuntivi, non inclusi nello stipendio o salario, ma pagati a titolo di rimborso e non in denaro).

Tuttavia, a causa dell’attuazione della novellata legge sull’imposta sul reddito delle persone fisiche (IIT – Individual Income Tax) e dei suoi regolamenti a partire da gennaio 2019, alcuni BIK non imponibili saranno sostituiti da ulteriori detrazioni dettagliate per alcuni espatriati, mentre altri BIK non imponibili potrebbero cessare di essere esenti da IIT dal prossimo anno.

Il cambiamento della norma ha suscitato preoccupazioni tra gli stranieri e i loro datori di lavoro, che potrebbero dover affrontare un aumento degli oneri fiscali o del costo del lavoro. Questo articolo spiega le implicazioni della norma modificata e fornisce suggerimenti dal punto di vista fiscale, delle risorse umane e legale.

Quali sono i benefici aziendali esenti da imposte?

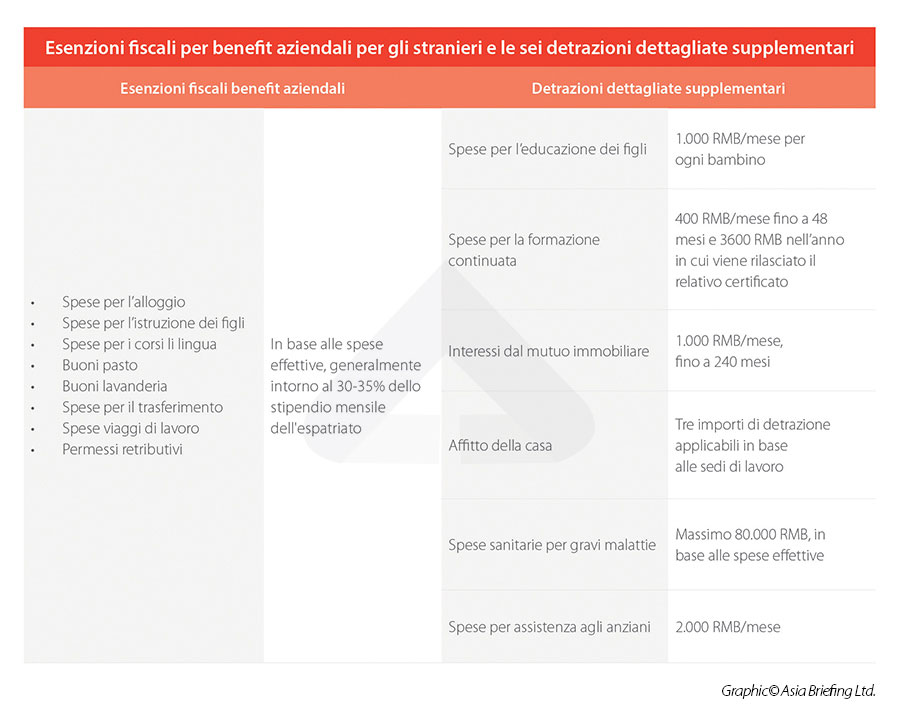

Gli individui non domiciliati in Cina che lavorano in Cina possono attualmente godere di benefit aziendali esenti da imposte, comprese le otto categorie seguenti:

- Spese di alloggio

- Spese per l’istruzione per i bambini

- Spese per la formazione linguistica

- Costo del pasto

- Spese di lavanderia

- Spese di trasloco

- Spese per viaggi di lavoro

- Spese per permessi retribuiti

Tali benefit aziendali potrebbero essere esentati dall’IIT della RPC a condizione che le spese siano di importo ragionevole e che vi siano documenti giustificativi corrispondenti, come fatture (fapiao), per ciascuna spesa. Inoltre, ci sono alcuni requisiti specifici per ogni categoria. Ad esempio, per le spese di permessi retribuiti, potrebbero essere esentate dall’IIT solo le spese di viaggio per gli espatriati dalla Cina al paese di origine del coniuge per un massimo di due viaggi all’anno.

Periodo di transizione di tre anni per i residenti fiscali non domiciliati in Cina

Tuttavia, con l’entrata in vigore della nuova legge IIT dal 1 gennaio 2019, il governo ha preso in considerazione la possibilità di annullare l’esenzione fiscale sui benefit aziendali speciali per gli stranieri, in parte nel tentativo di equalizzare i benefici tra i lavoratori residenti fiscali locali e stranieri.

Per garantire un’agevole transizione politica, alla fine del 2018, il Ministero delle finanze e l’amministrazione fiscale statale hanno annunciato congiuntamente la comunicazione sul problema della convergenza delle politiche preferenziali (Cai Shui [2018] n. 164).

L’Avviso ha introdotto un periodo di transizione di tre anni. Dal 1° gennaio 2019 al 31 dicembre 2021, i residenti fiscali non domiciliati in Cina (che non hanno un domicilio in Cina e risiedono per 183 giorni o più in Cina in un determinato anno fiscale) possono scegliere di usufruire di:

- I benefit aziendali esenti da imposta; o

- Le sei detrazioni dettagliate aggiuntive.

Per essere precisi, le sei detrazioni dettagliate aggiuntive includono:

- Spese per l’istruzione dei bambini

- Spese per la formazione continua

- Interessi del mutuo immobiliare

- Affitto dell’alloggio

- Spese sanitarie per malattie gravi

- Spese per la cura degli anziani

Le due norme non possono essere fruite contemporaneamente da residenti fiscali non domiciliati in Cina durante il periodo di transizione. Una volta deciso, i residenti fiscali non domiciliati in Cina non possono cambiare la loro preferenza entro un determinato anno fiscale.

Secondo l’avviso, dopo il periodo di transizione di tre anni, che inizia il 1 gennaio 2022, i residenti fiscali non domiciliati in Cina non godranno più di norme di esenzione fiscale preferenziali sui benefit aziendali, inclusi alloggio, formazione linguistica e educazione dei bambini.

Invece, le tre categorie di benefit aziendali saranno sostituite dalle corrispondenti deduzioni dettagliate aggiuntive (ossia affitto dell’alloggio, spese per la formazione continua e spese per l’istruzione dei figli).

Tuttavia, per quanto riguarda le restanti cinque categorie di benefit aziendali (vale a dire spese per pasti, lavanderia, spese di trasloco, spese di viaggi d’affari e spese per permessi retribuiti), la norma non ha chiarito se possono continuare ad essere esenti da tasse.

“Data la possibilità che il governo possa abolire le esenzioni fiscali su tutte e otto i benefit aziendali, o che l’ufficio delle imposte possa diventare più rigoroso nell’approvare le esenzioni fiscali sulle restanti voci, i datori di lavoro dovrebbero prepararsi a possibili cambiamenti il prima possibile per evitare preoccupazioni da parte degli espatriati”, ha affermato David Niu, Senior Manager nel team di amministrazione delle risorse umane e servizi paghe presso l’ufficio di Pechino di Dezan Shira & Associates.

Rispetto alle sei deduzioni dettagliate aggiuntive, gli otto benefit aziendali esenti da tasse si ritiene siano più vantaggiosi per gli espatriati che hanno un reddito e un livello di spesa più elevati.

I benefit aziendali esenti da imposte sono detratti in base al costo effettivo di ciascuna spesa, sebbene l’importo sia soggetto al limite di un importo “ragionevole”, che si basa sul tenore di vita locale, sul livello di consumo, sul prezzo di mercato, ecc., e, di solito, secondo l’autorità fiscale una percentuale che va dal 30% al 35% circa dello stipendio mensile dell’espatriato è ritenuta accettabile.

Tuttavia, la maggior parte delle detrazioni dettagliate aggiuntive (ad eccezione dei costi per la sanità) vengono decurtate secondo degli standard base.

Ad esempio, lo standard di detrazione dettagliata per la tassa sull’ istruzione dei figli è di 1.000 RMB al mese per figlio, che può essere un importo molto inferiore rispetto alle spese effettive di uno straniero per l’istruzione dei figlii.

Adam Livermore, partner di Dezan Shira & Associates, ritiene che gli stranieri con figli nelle scuole internazionali possano essere relativamente i più interessati. “Le rate scolastiche internazionali possono arrivare a decine di migliaia di dollari per bambino all’anno. Una volta che le spese per l’istruzione dei figli perderanno lo status di esenzione fiscale, gli espatriati con figli che frequentano questo tipo di scuole dovranno affrontare un carico fiscale complessivo significativamente più elevato”, ha spiegato.

“Gli espatriati che sono remunerati abbastanza da rientrare nella fascia fiscale progressiva del 35 o 40% con un uno o più figli in scuole internazionali dovrebbero far fronte a diverse migliaia di dollari di tasse aggiuntive. Quindi, in termini di scelta di vita, per loro diventa un problema “, ha detto.

Tuttavia, la transizione non è necessariamente una cosa negativa per tutti gli stranieri: in precedenza, per godere dei benefit aziendali esentasse, agli espatriati era richiesto di fornire fatture o ricevute relative a ogni spesa, ogni mese, il che non è sempre pratico.

Ad esempio, se uno straniero vuole chiedere il rimborso per le spese d’ affitto, non è più sufficiente firmare semplicemente un contratto di locazione con il proprietario. Per ottenere una fattura per l’affitto, l’espatriato deve chiedere al proprietario di fare la registrazione del contratto di locazione e consegnare una fattura adeguata e ogni mese. Nella pratica alcune persone cercano di aggirare questo processo utilizzando fatture alternative, che non è consigliabile in termini di conformità.

Inoltre, gli stranieri il cui reddito non è così elevato e non possono godere dei benefici aziendali per l’esenzione fiscale, potranno ora accedere alle sei detrazioni dettagliate purché siano contribuenti residenti. I dipendenti stranieri possono richiedere le detrazioni dettagliate direttamente tramite la dichiarazione dei redditi o tramite il proprio datore di lavoro, una volta ottenuto il proprio codice fiscale presso l’ufficio delle imposte. La procedura di richiesta sarà molto più semplice rispetto all’invio di una vera e propria pila di fatture o ricevute fiscali (fapiao).

Prepararsi per una possibile transizione

Poiché il cambiamento potrebbe comportare una riduzione fino al 13% della loro retribuzione netta, per garantire la stabilità del personale, è altamente consigliabile che i datori di lavoro riesaminino i contratti di lavoro con i dipendenti interessati e considerino la ristrutturazione del pacchetto retributivo del dipendente per ridurre il carico fiscale. La comunicazione e la pianificazione tempestive possono migliorare la trasparenza ed evitare controversie.

In alcune circostanze, le imprese potrebbero dover risarcire i dipendenti stranieri per l’aumento del carico fiscale. “Per le multinazionali più grandi, non riteniamo che questo sarà un carico. Al contrario, potrebbe essere significativo per le piccole e medie imprese, in particolare quelle che stanno già lottando per coprire i costi di più espatriati in Cina con i profitti operativi realizzati lì”, secondo Livermore che ha aggiunto, “queste società potrebbero aver bisogno di adeguare il loro modello, ad esempio, considerando l’assunzione di più ‘in-pats’.”

Le grandi multinazionali potrebbero dover affrontare l’aumento dei costi per l’invio del personale in Cina. “Per motivi di controllo dei costi, la casamadre di queste società dovrà essere più prudente e agile nella pianificazione dell’invio di dipendenti in Cina”, ha consigliato Livermore.

David Niu ha anche aggiunto: “In effetti, alcune regioni della Cina hanno introdotto politiche IIT preferenziali per ridurre il carico fiscale sui talenti stranieri. Ad esempio, il trasferimento nella Greater Bay Area (GBA) è diventata una strategia per alcune multinazionali”.

Attualmente, la Greater Bay Area di Guangdong-Hong Kong-Macao offre sussidi IIT a talenti stranieri “di fascia alta” e “urgenti” (compresi quelli di Hong Kong, Macao e Taiwan), che possono ridurre sostanzialmente il loro imponibile IIT al 15 per cento fino alla fine del 2023. Per qualificarsi, tuttavia, il lavoratore straniero deve lavorare nelle nove città designate nella provincia del Guangdong e soddisfare la definizione di “talento all’estero” e “talento di fascia alta” o “talento scarso”. Inoltre, alcune amministrazioini locali si riservano il diritto di porre alcune alcune clausole contrattuali e/o redditi minimi come condizioni come condizioni all’approvazione della riduzione.

Il Hainan Free Trade Portal (FTP) ha introdotto una politica preferenziale IIT simile per i talenti stranieri e nazionali “di fascia alta” e “urgentemente necessari” fino alla fine del 2024. Hainan richiederà agli individui stranieri di firmare un contratto di lavoro di più di un anno con un’impresa registrata e con una presenza significativa in Hainan FTP, al fine di beneficiare del tasso IIT inferiore in alcuni settori. Dal 2025 al 2035, Hainan FTP continuerà a ridurre le aliquote IIT al 3, 10 e 15 percento (tre fasce d’imposta) per il reddito imponibile dei talenti idonei guadagnato ad Hainan, ma i talenti stranieri o cinesi qualificati devono risiedervi per non meno di 183 giorni all’anno.

“Anche altre aree e province potrebbero prendere in considerazione politiche simili, per competere nell’attrarre talenti”, ha affermato Niu. Le parti interessate possono prestare molta attenzione alle informazioni pertinenti o contattare esperti locali.

Con un ampio team professionale di esperti fiscali, delle risorse umane e legali dislocati in tutta la Cina, Dezan Shira & Associates fornisce servizi professionali di risorse umane, buste paga, fiscali, di consulenza legale e informazioni sull’imposta sul reddito individuale in Cina per i nostri clienti. Per ulteriori informazioni e assistenza sulla pianificazione della struttura salariale, sulla redazione e revisione di contratto di lavoro e sul riallocazione distacco del personale, potete consultaci inviandoci un’e-mail all’indirizzo italiandesk@dezshira.com.

- Previous Article How to Properly Conclude an Electronic Labor Contract in China: Clarifications Issued in New Guideline

- Next Article Chiarimenti sui visti cinesi