¿Por qué es tan complejo el sistema tributario de China?

Por Alexander Chipman Koty

Traductor Juan Manuel Rojas Cárdenas

Editor Lorena Miera Ruiz

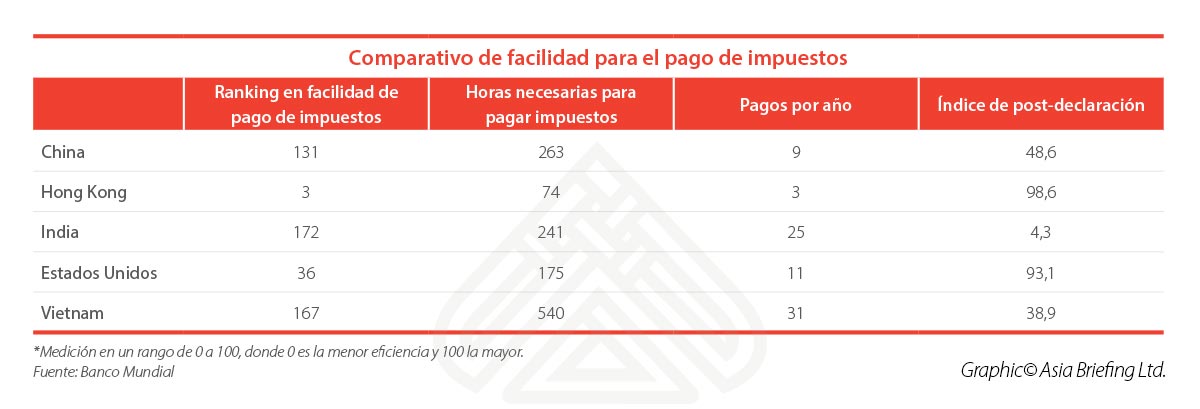

El sistema tributario chino puede ser desconcertante para los inversores extranjeros que no estén acostumbrados a sus complejidades e idiosincrasia particular. A pesar de los recientes esfuerzos por simplificar el sistema tributario, el Banco Mundial clasificó a China en la posición 131 de un total de 190 jurisdicciones en cuanto a la facilidad de pago de impuestos en 2017; una caída desde la posición 127 en 2016.

El sistema tributario chino puede ser desconcertante para los inversores extranjeros que no estén acostumbrados a sus complejidades e idiosincrasia particular. A pesar de los recientes esfuerzos por simplificar el sistema tributario, el Banco Mundial clasificó a China en la posición 131 de un total de 190 jurisdicciones en cuanto a la facilidad de pago de impuestos en 2017; una caída desde la posición 127 en 2016.

Varios factores contribuyen a la complejidad financiera de China, desde la aplicación ambigua de los tipos impositivos del IVA, al sistema de facturación conocido como fapiao del país. Dados los desafíos presentados por el sistema tributario chino, la identificación de las áreas en las que las empresas extranjeras son más vulnerables a las irregularidades puede ayudar a asegurar el cumplimiento y así provocar una auditoría.

El sistema tributario de China en contexto

El bajo ranking de China para facilitar el pago de impuestos puede explicarse parcialmente por el hecho de que sigue siendo un país en desarrollo, pero esa razón por sí sola no explica su complejidad. Mientras en el ranking del pago de impuestos del Banco Mundial, China obtuvo una clasificación elevada comparado con otras economías asiáticas en auge como India (172) y Vietnam (167), China se situó por debajo de otros países asiáticos como Malasia (61) e Indonesia (104) y está muy lejos de su propia Región Administrativa Especial de Hong Kong (3).

Según el Banco Mundial, se necesitan 263 horas anuales para presentar impuestos en China, en comparación con un promedio de 198 horas en el Este de Asia y el Pacífico y 163,4 horas en el grupo de la OCDE. La declaración posterior de impuestos en China es particularmente lenta, como muestra su clasificación en el índice de post-declaración donde obtiene un 48,6 (siendo cero el menos eficiente y 100 el más). En dicho índice también se encuentra detrás de la media regional (59,6) y de la media de la OCDE (85,1).

Aunque China no es el peor país en cuanto a la complejidad contable y de cumplimiento, su rendimiento es bajo en contraste con su nivel de desarrollo económico.

La transición al IVA

El sistema tributario de China experimentó un cambio gracias a la revisión a la Ley sobre la Reforma del Sistema Tributario de 1994, que puso al país en sintonía con las reformas de mercado de la época en China y con la transición del impuesto sobre las empresas (IE) al nuevo IVA.

Antes de la reforma del IVA, las empresas en China estaban sujetas a diferentes impuestos en función de su industria. En términos generales, el IE se aplicaba también al sector servicios, mientras que el IVA se gravaba sobre la actividad manufacturera.

La reforma del IVA, además de tener como objetivo reducir la carga tributaria de las empresas en el sector de servicios, buscó facilitar el sistema tributario chino al aplicar el IVA a todas las industrias. Aunque esta reforma ha simplificado el sistema tributario chino al final, la transición del IE al IVA trajo consigo ciertos dolores de cabeza para las empresas.

Por ejemplo, no siempre está claro qué tipo de IVA debe aplicarse a un determinado producto o servicio. Hanna Feng, Gerente Senior de Servicios de Contabilidad Corporativa en Dezan Shira & Associates, menciona: “Bajo el actual régimen del IVA chino, hay seis tipos de IVA para para la exportación de bienes y servicios, incluyendo un tipo impositivo del cero por ciento. No siempre es fácil identificar el tipo impositivo del IVA aplicable para transacciones complejas”.

La Administración Estatal Tributaria de China ha reconocido esta problemática y recientemente ha eliminado el tramo del 13% de los tipos impositivos del IVA para reducir la carga tributaria y simplificar el sistema. Sin embargo, muchas empresas permanecen inseguras sobre qué categoría de IVA es aplicable a sus bienes y servicios.

Fapiao

Un fapiao es un recibo oficial que sirve como prueba de compra de bienes o servicios, único del país del centro. Las empresas deben comprar fapiaos del gobierno antes de hacer sus ventas, lo que significa que están pagando impuestos antes de hacer una venta.

Por ende, hay un elemento de suposición en el proceso de obtención de fapiaos, ya que las empresas podrían subestimar o sobreestimar la cantidad de fapiaos que necesitaran. Aumentar la propia cuota de fapiao ante las autoridades puede ser un proceso costoso y complicado.

Los individuos deben recopilar fapiaos para reembolsar los gastos de empresa, mientras que las empresas necesitan el fapiao especial del IVA para poder reclamar deducciones de los correspondientes impuestos. Las empresas incapaces de facilitar un fapiao cuando se les solicita pueden asumir riesgos legales, por lo que es esencial que sus sistemas de fapiao estén bien organizados.

Existen múltiples tipos de fapiao, incluyendo los electrónicos, así como sistemas complicados para su administración, emisión y verificación. Con todas estas consideraciones, el sistema de fapiao de China invariablemente causa confusión y problemas contables para los extranjeros que no están familiarizados con este concepto.

El GAAP chino y el impuesto sobre sociedades

Los Principios de Contabilidad Generalmente Aceptados de China (o GAAP, por sus siglas en inglés), también conocidos como estándares de contabilidad chinos, están cada vez más en línea con los GAAP de Estados Unidos y las Normas Internacionales de Información Financiera (IFRS, por sus siglas en inglés), pero los elementos únicos del sistema chino a menudo confunden a los extranjeros. Estos desafíos se conforman principalmente en las discrepancias entre las normas formales y la práctica.

Por ejemplo, el GAAP chino prescribe que los ingresos de ventas y el costo de las ventas se deben declarar cuando los riesgos y las recompensas asociadas con el producto han sido transferidos al comprador. Sin embargo, en la práctica los contables priorizan la emisión o recepción de fapiaos especiales del IVA como base para decidir cuándo registrar una transacción, ya que esto ofrece un recurso más práctico para determinar cuándo se ha completado una transacción. Dicha práctica técnicamente no sigue lo establecido en el GAAP chino y puede causar problemas en la administración de los fapiaos.

Las diferencias entre las normas de contabilidad chinas e internacionales se hacen más profundas cuando la empresa matriz en el extranjero solicita información financiera a su filial en China.

Dado que muchas pequeñas y medianas empresas no pueden costear los softwares tributarios utilizados por las grandes multinacionales, a menudo recurren a la conversión de informes de forma manual. E30’0n0ste proceso puede conducir a errores y distorsiones, ya que los contables de la empresa matriz pueden no conocer los particulares del sistema chino.

Precios de transferencia

Las reformas del régimen chino sobre precios de transferencia en 2016 han aumentado los requisitos de presentación de informes, lo que hace que el establecer precios de transferencia sea todavía más importante, además de tener que invertir más tiempo en los requisitos administrativos, en las consideraciones tributarias de las empresas en China. China apoya el Plan de Acción Internacional para la Erosión de la Base Imponible y Traslado de beneficios (BEPS, por sus siglas en inglés), que tiene por objeto reducir la evasión fiscal.

Las nuevas regulaciones de precios de transferencia aumentan el número de formularios a presentar a ambas partes involucradas de 9 a 22, por lo que ahora se requiere mucha más información sobre las entidades en ambos lados de la transacción en cuestión. De estos 22 formularios, 6 son formularios de presentación de informes por país cada país, que deben prepararse de forma bilingüe, mientras que los otros 16 deben prepararse en chino. Además, las entidades con este tipo de transacciones que rebasen ciertos umbrales deben preparar su documentación actual en chino antes del 31 de mayo del siguiente año fiscal y estar preparadas para someterla a las autoridades dentro de los 30 días siguientes a la solicitud. Las empresas que muestren ciertas características de riesgo pueden estar sujetas a una investigación por parte del grupo de trabajo especial BEPS de China.

Los precios de transferencia son una cuestión de particular importancia para las empresas extranjeras en China, ya que a menudo transfieren dinero a través de partes y sucursales relacionadas en otras direcciones. Más allá de simplemente cumplir con las regulaciones de precios de transferencia, las empresas deben marcar la línea entre optimización fiscal estratégica y la evasión fiscal ilegal.

Asegurar el cumplimiento en un entorno complejo

Además de los desafíos señalados anteriormente, otros requisitos (como los estrictos controles de divisas) pueden complicar la contabilidad y las auditorías en China. Si bien el régimen tributario de China puede ser complicado, y a veces ineficiente, las reformas recientes deberían facilitar el sistema a largo plazo. Sin embargo, es de esperar que ciertas particularidades del sistema tributario chino, como el fapiao, permanezcan en el futuro previsible.

Aunque China sigue reformando su sistema tributario, es posible que algunos cambios no estén sucediendo lo suficientemente rápido. Tammy Tian, Gerente de Servicios de Contabilidad Corporativa en Dezan Shira & Associates, señala: “La tecnología se está desarrollando bastante rápido y la mayoría de las empresas multinacionales están adoptando sistemas de ERP que abren la puerta a la eliminación del papeleo. Sin embargo, aunque China actualizó las regulaciones para los archivos contables en aras de adaptarse a la digitalización, en la práctica la gran mayoría de las empresas no pueden deshacerse de la necesidad de mantener documentos en papel”.

Las autoridades fiscales parecen estar al tanto de las cuestiones prácticas que enfrentan las empresas en China; muchos observadores esperan que las autoridades sigan impulsando reformas para facilitar el régimen tributario. Tian continua: “China está en el momento de una reforma tributaria. China está buscando reformar no sólo la recaudación tributaria, sino también sus formas de control y gestión. Se cree que habrá más y más cambios en las prácticas tributarias en el futuro”.

Introducción a Dezan Shira & Associates

Con décadas de experiencia operando en el continente asiático, los especialistas de Dezan Shira y Asociados se encuentran bien posicionados para ayudar a las compañías de habla hispana a superar los obstáculos encontrados y lograr el éxito empresarial no sólo en China, sino en el resto de la región, a través de nuestro Spanish Desk. Para obtener más información, por favor contáctenos en la siguiente dirección: spanishdesk@dezshira.com

- Previous Article Tax, Accounting and Audit in China 2018 – New Publication from China Briefing

- Next Article Fraude en Chine : Où est-ce que votre entreprise perd-elle de l’argent ?